La crise des SCPI des années 1990 en France : causes, conséquences et leçons

Les SCPI, ou sociétés civiles de placement immobilier, sont des structures qui collectent de l'épargne auprès des particuliers ou des institutionnels pour investir dans des biens immobiliers, principalement tertiaires (bureaux, commerces, etc.). Les SCPI offrent aux investisseurs la possibilité de diversifier leur patrimoine, de percevoir des revenus réguliers et de bénéficier de la valorisation du marché immobilier.

Toutefois, les SCPI ne sont pas sans risque, comme l'a montré la crise qu'elles ont traversée au début des années 1990. Cette crise a été provoquée par l'éclatement de la bulle spéculative immobilière, qui avait connu une forte croissance dans les années 1980. Les prix de l'immobilier avaient augmenté de manière déconnectée de la réalité économique, notamment de la demande locative. La récession économique qui a suivi a entraîné une chute des loyers, une augmentation du taux de vacance des immeubles et une dépréciation des actifs immobiliers.

Les SCPI ont été impactées à deux niveaux : la rentabilité et la liquidité. La rentabilité, c'est-à-dire le rapport entre les revenus distribués et le prix de la part, a baissé en raison de la diminution des loyers et de l'augmentation des charges. La liquidité, c'est-à-dire la facilité à acheter ou à vendre des parts de SCPI, a été réduite par la baisse de la demande et l'absence de mécanisme de régulation du marché secondaire.

En effet, à l'époque, les SCPI étaient à capital fixe, ce qui signifie que le nombre de parts était déterminé à l'avance et ne pouvait pas varier. Pour sortir de leur SCPI, les investisseurs devaient trouver un acheteur au gré à gré, sans garantie de prix ni de délai. Dans un contexte de crise, les vendeurs étaient contraints d'accepter des décotes importantes, pouvant aller jusqu'à 50% de la valeur d'expertise des immeubles.

La crise des SCPI des années 1990 a été un choc pour les épargnants, qui ont vu leur capital et leurs revenus se dégrader. Elle a aussi été une opportunité de réforme pour le secteur, qui a su tirer les leçons de cette expérience. Ainsi, la loi du 31 décembre 1993 a introduit le concept de SCPI à capital variable, qui permet d'ajuster le nombre de parts en fonction de la demande et de fixer le prix des parts selon la valeur d'expertise des immeubles. Par ailleurs, les SCPI ont renforcé leur diversification géographique et sectorielle, leur gestion prudente et leur transparence vis-à-vis des investisseurs.

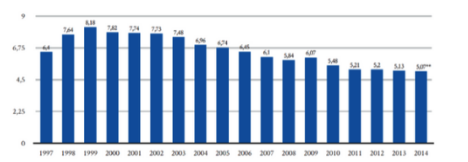

Aujourd'hui, les SCPI sont devenues un placement immobilier de référence, qui affiche une rentabilité moyenne de 4,4% en 2022.

Elles ont également résisté aux crises financières et sanitaires des années 2000 et 2020, en limitant l'impact sur les revenus et les valeurs. Toutefois, les SCPI restent exposées aux aléas du marché immobilier et aux évolutions réglementaires et fiscales. Il convient donc de rester vigilant et de bien choisir sa SCPI en fonction de ses objectifs et de son profil de risque.